Fiscal

As vantagens tributárias na constituição de holdings patrimoniais

As vantagens tributárias na constituição de holdings patrimoniais

31 de março de 2015

Sobre o autor

Gidelle Niemann Mendes

Bacharel (2008) em Direito pela Universidade Federal de Minas Gerais (UFMG); Mestra (2014) em Direito Tributário pela Universidade Federal de Minas Gerais (UFMG); Especialista (2009) em Direito Tributário pela Faculdade Milton Campos; Graduanda (2017) em Ciências Contábeis pela Fundação Mineira de Educação e Cultura (FUMEC)…

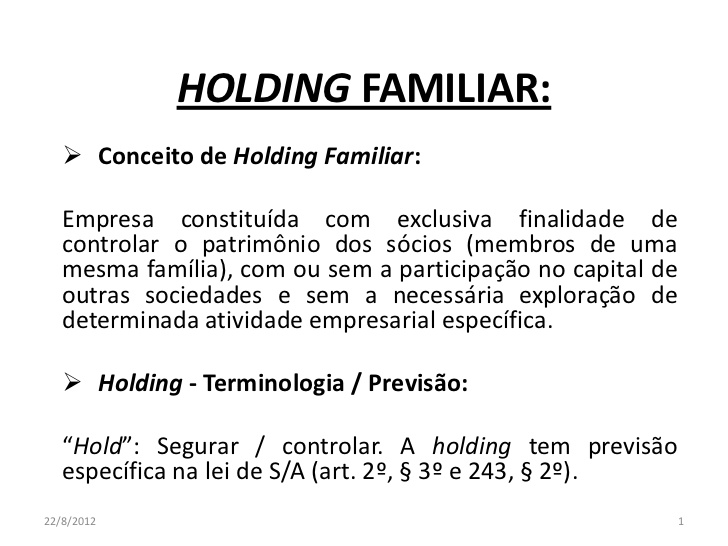

A holding patrimonial nada mais é do que uma espécie de sociedade, cujo objetivo é deter o controle e a propriedade de um determinado patrimônio. Em termos práticos, o objeto social da empresa pode prever a compra, a venda e a locação de bens diversos, tangíveis ou não.

Tais sociedades, habitualmente, são constituídas com finalidades estratégicas, visando um planejamento patrimonial e sucessório, que observe uma boa governança corporativa e que minore a carga tributária.

De modo geral, as pessoas físicas integralizam o capital da sociedade transferindo seus bens e direitos à holding, conforme o valor constante na declaração de imposto de renda do ano vigente ou pelo preço de mercado (art. 23 da Lei nº 9.249/95).

Caso a transferência não seja efetuada pelo valor verificado na declaração de bens, mas pelo preço de mercado, a diferença a maior estará sujeita à tributação como ganho de capital. Todavia, a depender do caso, tributar na ocasião da integralização pode representar uma vantagem, se estiverem presentes dois fatores: (i) tratar-se de imóvel adquirido até 31 de dezembro de 1988 para os quais há redução no ganho de capital (art. 18 da Lei nº 7.713/88) e (ii) existir a possibilidade de futura alienação do bem.

Vale lembrar que a constituição de holding patrimonial enseja questionamentos sobre a incidência ou não do ITBI: imposto de competência municipal, que tem como fato gerador a transmissão, inter vivos, a qualquer título, de propriedade ou domínio útil de bens imóveis (art. 156, II, da CR/88). De acordo com a Constituição, o ITBI não incide na integralização de capital social, exceto quando a atividade preponderante da empresa constituída for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil (art. 156, § 2º, I).

Nota-se que será devido o ITBI na integralização de imóveis para a constituição de holding patrimonial, desde que a atividade preponderante da empresa seja a locação, a compra e a venda desses bens. Porém, mesmo com a incidência do imposto municipal, a criação da sociedade pode ser vantajosa, considerando a economia na tributação do lucro e da receita bruta.

Noutras palavras, após a integralização dos bens pelas pessoas físicas, à holding caberá o recebimento das receitas ou aluguéis gerados pelo patrimônio. Esses rendimentos serão tributados na pessoa jurídica, o que representa uma considerável vantagem fiscal, como se verá.

A holding que se dedica ao aluguel de bens está impedida de adotar o Simples Nacional (art. 17, XV, da LC nº 123/06). Apesar disso, desde que não esteja obrigada a adotar o Lucro Real, a sociedade pode apurar as suas receitas na forma do Lucro Presumido, regime mais indicado para o perfil das holdings (arts. 13 e 14 da Lei nº 9.718/98).

Por meio dessa sistemática, pressupõe-se que o lucro, base de cálculo do IRPJ e da CSLL, corresponde a 32% da receita bruta (art. 15, III, ‘c’, da Lei nº 9.249/95). Encontrado tal valor, aplicam-se as seguintes alíquotas:

- IRPJ – 15% sobre o lucro, acrescido do adicional de 10% sobre os valores que ultrapassarem R$ 20.000,00 mensais (art. 3º e § 1º da Lei nº 9.249/95);

- CSLL – 9% sobre o lucro (art. 3º, II, da Lei nº 7.689/88).

Ademais, a receita bruta auferida pela empresa está sujeita à incidência das contribuições ao PIS e à COFINS, nos percentuais abaixo destacados:

- PIS – 0,65% da receita bruta (art. 8º da Lei nº 9.715/98);

- COFINS – 3% da receita bruta (art. 8º da Lei nº 9.718/98).

Em resumo, o percentual de tributos (IRPJ, CSLL, PIS e COFINS) devidos pela holding, na sistemática do lucro presumido, varia de 11% a 14% da receita bruta auferida pela empresa. Já para as pessoas físicas a alíquota do IRPF pode chegar a 27,5%, dependendo do valor dos rendimentos percebidos (art. 1º, VII, da Lei nº 11.482/07).

Isso demonstra que a constituição de pessoa jurídica, com vistas ao planejamento patrimonial e sucessório, pode trazer economia tributária no exercício das atividades empresariais, se comparada à tributação dos rendimentos na pessoa física dos sócios.

Importante ressaltar que os lucros e dividendos pagos aos sócios pela holding não estarão sujeitos à nova tributação pelo imposto de renda na pessoa física, eis que constituem rendimentos não tributáveis (art. 10 da Lei nº 9.249/95).

Em se tratando de um planejamento sucessório, é possível que a totalidade das quotas da holding sejam doadas aos herdeiros em adiantamento de legítima. O patriarca, embora não seja sócio, poderá ser constituído como administrador da sociedade, detendo o controle integral do seu patrimônio.

As quotas doadas podem ser gravadas com usufruto em favor do patriarca, estabelecendo-se, ainda, cláusulas de inalienabilidade, incomunicabilidade, impenhorabilidade, bem como a reversão das participações ao doador em caso de falecimento do donatário.

Na doação das quotas aos herdeiros e na constituição do usufruto, haverá a incidência do ITCMD, isto é, do imposto de competência estadual, que tem como fato gerador a transmissão causa mortis ou a doação de quaisquer bens e direitos.

A depender da legislação estadual, a base de cálculo do ITCMD na doação das participações será o valor patrimonial das quotas (e não o preço de mercado das participações). Essa peculiaridade pode proporcionar relevante economia tributária para o grupo familiar. Diferentemente, por ocasião da sucessão causa mortis, o imposto de transmissão é calculado com base no valor venal ou no valor de mercado dos bens e direitos recebidos.

Por isso, além de planejar a tributação e reduzir as despesas com o futuro inventário, a família tem a possibilidade de economizar no ITCMD, caso opte pela sucessão realizada durante a vida dos patriarcas.

No atual contexto brasileiro, o planejamento da sucessão é assunto muito importante a ser debatido com a família. O país está vivendo um aumento de carga tributária e existem rumores de uma tributação mais pesada sobre as heranças. As notícias mencionam, inclusive, novas discussões sobre a instituição e cobrança do imposto sobre as grandes fortunas, previsto no art. 153, VII, da CR/88.

A holding patrimonial, constituída para fins sucessórios, pode ser um assunto de difícil abordagem no seio familiar, envolvendo temas complexos como a antecipação de legítima, a exploração de atividade empresarial, a redução (ou a manutenção) da carga tributária, além da própria morte dos patriarcas. Nesse contexto, é essencial o auxílio de um advogado, que esteja apto a examinar as características do caso concreto, aplicando a legislação da forma mais consentânea.